Um Teuerung zu messen, überlegen Statistiker zuerst, welche Waren Normalverbraucher im Alltag konsumieren. Energie, Nahrung und Verkehr sind Beispiele für Güter im Warenkorb. Vermögenspreise fehlen darin.

Der Biss in den Apfel ist im vergangenen Jahr teurer geworden. Um 17 Prozent sind die Preise für Golden Delicious, Gala und Co im Supermarkt gestiegen. Die Nachfrage war hoch, die Ernte rückläufig. Das war nicht das einzige Plus im Jahr 2020.

Brautpaare mussten für Hochzeiten zwar weniger ausgeben. Corona-bedingt waren große Partys die längste Zeit verboten. Aber Heiraten ist teurer geworden, der Preis für Eheringe hat als Folge des Goldpreisanstiegs um 10,8 Prozent zugelegt. Bei manchen Hobbys war es wegen der stark gestiegenen Nachfrage ähnlich. Inlineskates zum Beispiel kosten neun Prozent mehr.

Sie haben das nicht bemerkt? Gut möglich. Skates, Äpfel und Eheringe machen laut Statistik Austria durchschnittlich gerade 0,06 Prozent unserer jährlichen Haushaltsausgaben aus. Das Ganze spielte sich also unterhalb der Wahrnehmungsschwelle ab. Und auch wenn sich das Leben in anderen, wichtigeren Bereichen verteuert hat, etwa bei Wohnungsmieten, war der Preisanstieg insgesamt überschaubar.

Bei hunderten Waren wie Fernsehern oder Rasenmähern und Dienstleistungen wie Reparaturen hat sich nämlich nichts getan oder die Preise sind sogar gesunken. Österreichs Inflationsrate lag im vergangenen Jahr deshalb bei mageren 1,4 Prozent und ist seitdem noch einmal deutlich gesunken.

Warnung vor Inflation

Aber was, wenn sich das bald ändert und die Inflation zurückkehrt? Darüber ist ein Streit unter den weltweit bekanntesten Ökonomen ausgebrochen. Dabei warnt eine größer werdende Gruppe von Expertinnen und Experten davor, dass die Inflation, also ein breiter Anstieg des Preisniveaus, schon bald zurückkehren könnte.

Der frühere US-Finanzminister Larry Summers spricht von einem Inflationsdruck in einem Ausmaß, "wie wir es seit einer Generation nicht mehr gesehen haben". Der ehemalige Chefökonom des Währungsfonds, Olivier Blanchard, pflichtete bei. Zahlreiche US-Experten widersprachen zwar, darunter Nobelpreisträger Paul Krugman. Aber die Debatte nimmt Fahrt auf, auch in Europa. Vor allem einige deutsche Wirtschaftswissenschafter sagen: Da ist etwas im Busch.

Auf den ersten Blick wirkt diese Diskussion wie eine alte, kaputte Schallplatte, die wieder und wieder gespielt wird. Nach dem Ausbruch der Weltwirtschaftskrise 2008 wurde ständig und von vielen Seiten gewarnt, dass das alte, oft totgeglaubte Inflationsgespenst erneut zum Leben erweckt wird.

Als eine Folge der Krise hatten Notenbanken damals begonnen, die Geldmenge auszuweiten. Die lange Zeit wichtigste Theorie zur Inflation vom US-Wirtschaftswissenschafter Milton Friedman lautet, dass Inflation immer ein monetäres Phänomen ist, das auftritt, wenn zu viel Geld da ist, das zu wenig an Waren nachjagt. Genau das schien zu passieren.

Missverständnis

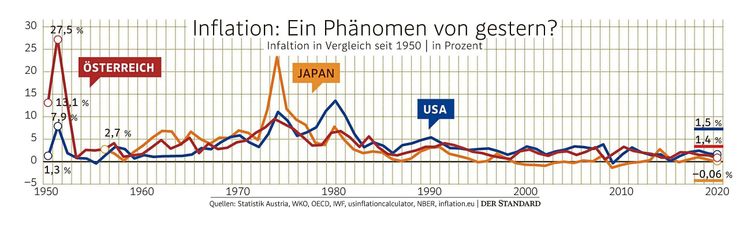

Doch die Inflation kehrte auch nach 2008 nicht zurück, im Gegenteil. Der bereits lange anhaltende Trend eines sehr langsamen Preisanstiegs verstärkte sich sogar. Noch in den 1970er-Jahren lag die Inflation in den reichen Ländern im Durchschnitt bei zehn Prozent. Danach ist der Wert kontinuierlich gesunken. In den vergangenen zehn Jahren lag die Teuerung bei konstant unter zwei Prozent und damit unter dem Zielwert der wichtigen Notenbanken.

Doch diesmal, in der Pandemie, scheint tatsächlich etwas anders zu sein. Zunächst beruhten die Unkenrufe nach der Finanzkrise auf einem Missverständnis über das Wesen des heutigen Geldsystems. Das Geld, das von den Zentralbanken bereitgestellt wird, ist heute nur mehr ein Bruchteil der gesamten zirkulierenden Geldmenge (siehe Grafik).

Viel größer und wichtiger ist der Anteil, der auf die privaten Guthaben von Bürgern und Unternehmern bei ihren Kreditinstituten entfällt. Die Notenbanken druckten also seit 2008 Geld, da aber die private Kreditvergabe wegen der Krise stockend oder sogar rückläufig war, blieb die gesamte Geldmenge im Wirtschaftskreislauf relativ konstant.

Kredite und Staatsausgaben

Das ist jetzt anders: Laut Europäischer Zentralbank (EZB) ist die breite Geldmenge über die vergangenen zwölf Monate um 12,5 Prozent gestiegen. Das ist das stärkste Wachstum seit 2007. Dafür sind mehrere Dinge verantwortlich: Unternehmen mussten oft Kredite nehmen, um in der Pandemie über die Runden zu kommen.

Auch die Staaten haben viel mehr ausgegeben und sich zusätzlich verschuldet, um die Wirtschaft in der Pandemie zu stabilisieren. Dieser Punkt, stark steigende staatliche Ausgaben und ihre Rolle bei der Inflation, ist auch der Kern der Warnungen vor einem Comeback der Inflation unter Ökonomen.

Denn finanziert werden diese Ausgaben mit der Notenpresse: Allein in Europa wird die EZB bis März 2022 gut 1850 Milliarden zusätzlich ausgeben und mit dem Geld vor allem die neuen Staatsschulden der Euroländer finanzieren.

Große Geldschwemme

Kräftig angezogen haben zuletzt auch Rohstoffpreise, etwa für Rohöl oder Kupfer.

Und da ist noch mehr: Die Geldmenge ist nur ein Faktor, "entscheidend ist die Umlaufgeschwindigkeit", wie der Ökonom Vladimir Gligorov sagt. Wenn Euros und Dollar nur auf Bankkonten rumliegen, ändert sich nicht viel.

Erst wenn Menschen massenhaft Kühlschränke und Autos kaufen, in Restaurants gehen und auf Urlaub wollen, kann etwas bei Preisen in Bewegung kommen. Erst dann jagt zu viel Geld möglicherweise zu wenigen Gütern hinterher. Pandemiebedingt war der Konsum lange eingeschränkt. Doch durch die Impfung dürfte sich das ändern.

Was hier zusammenkommt, sieht wie der perfekte Sturm aus: viel Geld, das schnell raus will, plus teurere Rohstoffe. All das spricht für mehr Inflation. Aber warum jagt das Phänomen Menschen überhaupt Angst ein? Der Begriff klingt zwar abstrakt und technisch, beschreibt aber einen unschönen Effekt: Geldentwertung.

Vollzieht sich diese wie in den vergangenen Jahrzehnten sehr langsam, können Wirtschaft und Haushalte mit einem stetig steigenden Preisniveau gut umgehen. Aber was passiert, wenn der Preisauftrieb seine Gangart bald wechseln sollte, von Schritt auf Trab? Oder gar Galopp? Anhaltspunkte gewährt ein Blick in den Rückspiegel.

Blick in den Rückspiegel

Die letzte Phase höherer Inflationsraten liegt fast ein halbes Jahrhundert zurück, als in den 1970er-Jahren zwei Ölpreisschocks einen Teuerungsschub auslösten – und das Ende des Wirtschaftswunders in Westeuropa markierten. Besonders den ersten im Herbst 1973, der durch ein Ölembargo arabischer OPEC-Staaten im Zuge des Jom-Kippur-Kriegs ausgelöst wurde, empfanden Menschen als beängstigend. Der Ölpreis vervierfachte sich damals sprunghaft von drei US-Dollar pro Fass auf rund zwölf Dollar.

Die Folgen waren dramatisch. Die Politik reagierte mit Einschränkungen, etwa beim Autofahren. Aus Deutschland bleiben Bilder von leeren Autobahnen am autofreien Sonntag in Erinnerung. In Österreich mussten Fahrzeugbesitzer einen Werktag auswählen, an dem sie den Wagen nicht nutzen durften.

Damals kam wirklich ein perfekter Sturm zusammen. Nach jahrzehntelangem Aufschwung herrschte in den 70ern Vollbeschäftigung. Daher hatten Arbeitnehmer in den Lohnrunden die Verhandlungsmacht, um Lohnsteigerungen über den üppigen Inflationsraten zu erzielen. Damit konnte weiterhin großzügig konsumiert werden, was wiederum für Auftrieb bei den Verbraucherpreisen sorgte.

Damit setzte sich eine Lohn-Preis-Spirale in Gang: Die Inflation befeuerte sich selbst. In den USA kam es zeitweise zu zweistelligen Inflationsraten. Das endete erst, als die Notenbank Fed die Leitzinsen dramatisch erhöhte. Dadurch ging das Wachstum zurück, die Arbeitslosigkeit stieg stark an.

Österreich gehörte damals zu einigen Ländern im Hartwährungsblock, angeschlossen an die Deutsche Mark. "Dadurch war die Inflation in Österreich geringer als in anderen Ländern", sagt der Wirtschaftshistoriker Andreas Resch. Allerdings waren Raten von über fünf Prozent auch deutlich mehr als zuvor.

In Österreich ist ohnehin eine andere Erfahrung mit der Inflation im kollektiven Gedächtnis eingebrannt, die Hochinflationsphase nach dem Ende des Ersten Weltkrieges. Der Rekord wurde 1922 erreicht mit Preissteigerungen von 1700 Prozent. Sparguthaben waren völlig entwertet. Laut Ansicht mancher Historiker hat diese Erfahrung den späteren Aufstieg des Nationalsozialismus begünstigt.

Mehr als nur Kanonen

Der Blick zurück macht auch deutlich, dass heute vieles anders ist. An eine Inflation wie in der Zwischenkriegszeit glaubt niemand: Zunächst entspricht der aktuelle Anstieg der Geldmenge nur einem Bruchteil des damaligen Zuwachses. Und die Industrie erzeugt heute nicht nur Kanonen und Munition, weshalb andere Güter damals knapp waren.

Aber kann sich ein Szenario wie in den 70er-Jahren wiederholen? Einige Ökonomen wie Charles Goodhart (siehe Interview) sagen Ja, weil parallel zu den corona-bedingten Verwerfungen ein demografischer Wandel dafür sorgt, dass die Preise steigen werden.

Doch die meisten Experten sind skeptisch. Zunächst hat sich das Verständnis von Inflation gewandelt: Die Theorie besagt heute, dass eine Kombination aus Inflationserwartungen und der Entwicklung am Arbeitsmarkt entscheidend dafür ist, wie sich die Preise entwickeln, nicht nur die Geldmenge. Steigt die Arbeitslosigkeit, sinkt die Inflation und umgekehrt, so die Formel.

Probleme am Arbeitsmarkt

Philipp Heimberger, Ökonom am Wiener Institut WIIW, hält die Angst vor einer Rückkehr der Inflation für übertrieben. "Wir müssen uns eher wegen einer anhaltend zu niedrigen Inflation Sorgen machen", sagt er. Auch wenn die die Preise heuer in manchen europäischen Ländern merkbar steigen dürften, werde sich keine Spirale in Gang setzen. Denn angesichts der pandemiebedingt stark gestiegenen Arbeitslosigkeit auf dem Kontinent sei die Verhandlungsmacht der Arbeitnehmer gering.

Heimberger: "Überhaupt sollten Ökonomen ehrlich sein und zugeben, dass sie nicht genau wissen, welche Faktoren Inflation niedrig halten." Auch der kräftige Rückgang der Arbeitslosigkeit von 2013 bis 2019 in Europa hat jedenfalls keine Inflation ausgelöst. Eine Erklärung ist, dass die Probleme am Arbeitsmarkt unterschätzt werden. Es gibt mehr Arbeitslose, die in den Statistiken nicht auftauchen, das wirkt lohndämpfend.

Möglich ist aber auch, dass Inflation in ihrer alten Form nicht zurückkehren kann. Auch dafür lassen sich Anhaltspunkte finden.

Vielfältiger Konsum

Der Handel hat zugenommen. Sein Anteil an der Weltwirtschaftsleistung hat sich von 33 Prozent Mitte der 1970er-Jahre bis heute mehr als verdoppelt. Ob Fernseher, Autos, Smartphones: Sogar wenn ein Produkt in Land X knapp wird, kann es aus Land Y rasch importiert werden. Online-Anbieter wie Amazon sorgen dafür, dass Preise sofort vergleichbar sind. Die Frage ist also, ob Güter überhaupt auf breiter Front heute noch knapp werden können?

Technologischer Fortschritt, Digitalisierung und die Sharing-Economy sind laut einer Analyse der Zweigstelle der US-Notenbank in St. Louis mitverantwortlich dafür, dass die Preise nicht zulegen. Airbnb macht Hotels Konkurrenz, Smartphones haben viele teurere Geräte wie Fotokameras verdrängt. Online ist ein Mega-Secondhand-Markt entstanden. All das verschwindet nicht.

Einzelne Waren können natürlich teurer werden, wenn die Nachfrage steigt und das Angebot nicht mitkommt, wie bei Inlineskates. Aber wir konsumieren heute mehr und vielfältiger. 1966 hatte der Warenkorb, mit dem die Preisentwicklung gemessen und der Konsum abgebildet werden soll, 253 Positionen. Heute sind es laut Statistik Austria 756. Preise müssen also schon auf wirklich breiter Front steigen, damit sich das auswirkt.

Dazu kommt, dass Produkte, die nicht ersetzbar sind, an Bedeutung verloren haben. In den 60er-Jahren gaben Menschen 37 Prozent ihres Geldes für Lebensmittel aus. Heute sind es nur elf Prozent. Wir geben viel mehr für Reisen, Luxusgüter, Freizeit aus. Und wenn hier die Preise steigen, ist Verzicht machbar, was die Preise natürlich wieder dämpfen würde.

Ob Menschen nach der Pandemie bereit wären, den aufgeschobenen Urlaub am Meer oder den Besuch im Restaurant noch einmal aufzuschieben, steht auf einem anderen Blatt.(András Szigetvari, Aloysius Widmann, Alexander Hahn, 28.2.2021)